こんにちは、たっきーです!

たきログは、若手のビジネスパーソンに向けて、本の学びと知識を共有しています。

本日は『ジェイソン流お金の増やし方』(厚切りジェイソン 著)の紹介です。

- 『ジェイソン流お金の増やし方』の

要約と所感 - ジェイソン流の「圧倒的な節約術」と「支出を減らす極意」

- 厚切りジェイソンさんの投資先

(ETF投資)

それでは、早速いきましょう!

厚切りジェイソン流 ETF投資とFIRE

厚切りジェイソンさんの投資方法

僕の投資法はとてもシンプルです。「長期・分散・積立」するだけ。

厚切りジェイソン.ジェイソン流お金の増やし方.ぴあ株式会社.

つまりできるだけ長い時間、リスクを減らしてお金をコツコツ入金するということ。毎日市場を調べたり、株価の下落に気落ちする必要は一切ないんだ。

結論から先に述べると、厚切りジェイソンさんの投資先はこちらです。

バンガード・トータル・ストック・マーケットETF(VTI)

↑「なんのこっちゃ」という方も大丈夫です。

3章で解説します。

本書を手に取る方は、おそらくこれから投資を始めたいと考えている方や、投資初心者の方がほとんどだと思います。

まずはあなたの支出を把握し、目標を設定するところからはじめましょう。

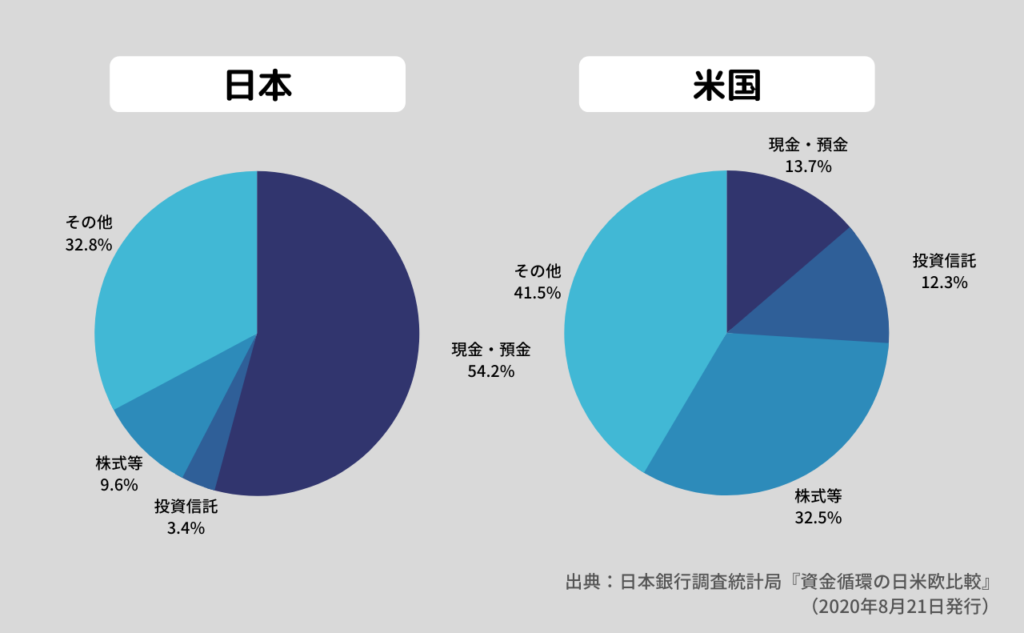

米国と日本の金融資産の割合

具体的な節約術をお伝えする前に、まずは大きな目で日本の現状を把握しましょう。

日本は米国に比べて、資産の多くを預貯金として保有しています。

後述しますが、預貯金はお金を増やす上ではたいへん良ろしくないことです。

一方、米国では年金制度などの公的補助が乏しいために、自分で老後資金を積み立てるという意識が高いそうです。

そのため、株式や投資信託の保有率が高くなっています。

では、なぜ預貯金が良くないのか?

現代において、預金の金利は0.01%〜0.001%が一般的です。

一方、ジェイソン流投資方法だと、過去20年間で年利が6.4%を下回ったことが一度もないとのこと。

例. 100万円を20年間保有するケース

- 預金で保有(年利0.01%)

+2,001円の利益 - ジェイソン流投資方法(年利6.4%)

+245万8,060円の利益

差額:約245万円!

預貯金で資産を保有することは、実は恐ろしく損失を生んでいるんです。(機会損失といいます)

この複利について知りたい方は、こちらの記事でくわしく解説してます。

【要約】父が娘に伝える自由に生きるための30の投資の教え(初級編)

FIREに必要な資金の目安

あなたは、何のためにお金を稼いでいますか?

きっと生活のため、欲しいものを得るためですよね。

労働には、ゴールがありません。

しかし、”FIRE”は働く者の一つのゴールとなりえます。

最近では、ずいぶん耳にする機会が増えたワードです。

Financial Independence and Retire Early:経済的自立と早期リタイア

経済的自立 = 資産運用で得られる運用益(不労所得)で生活費をまかなえること

FIREするために必要な資金の目安は、

年間支出の25倍。

その資金があれば、年4%の運用益で生活をまかなえるようになります。

例. 生活費が月10万 年間支出120万×25倍=3,000万でFIRE達成!

まずは自分の支出を把握して、資産形成における具体的な目標を設定してみましょう!

厚切りジェイソン流 節約術!支出を減らす極意

毎月、ついついクレジット払いしてしまう…自分に甘くて貯金できない…

そんなあなたは、意志が弱いのではありません。

節約する術を知らないだけです。

ジェイソン流のハッとさせられる節約への考え方を、3つ厳選して紹介します。

① 節約への考え方

支出を抑えることがなぜ大切かというと、投資額を増やせるということ以外に、支出を減らした方が、新たに所得を生み出すよりはるかに費用対効果が大きいからなんだ。

厚切りジェイソン.ジェイソン流お金の増やし方.ぴあ株式会社.

例. 1万円を生み出す方法

- 収入で生み出す:10万を年利10%で運用

年利1万円 - 節約で生み出す:スマホ代の月1.2万を格安スマホへ変えて月2,000円へ

月利1万円(年利12万円)

節約の中でも、特に固定費の減額は節約効果が絶大です。

実は、お金を稼ぐより支出を減らすことの方が、ずーーっと簡単なんです。

知っていたけれど、理解してなかったな〜

副業で1万円を稼ぐことを考える前に、まずは節約できる支出がないかしっかり見直しましょう。

- 今日ポチったその服は、本当に必要なものでしたか?

- 視聴頻度の少ない定額動画サービスに入ったままではないですか?

物を節約することも、浪費をしない工夫もお金を稼いでいるのと同じだよね。

厚切りジェイソン.ジェイソン流お金の増やし方.ぴあ株式会社.

② 支出を可視化する

とはいえ、まずは自分が何に支出しているのか、知らないことには始まりません。

あなたは、家計簿をつけていますか?

面倒だし手間だから、家計簿はつけてない…

もったいない!最近の家計簿アプリは進化しているので、口座やカードを連携すれば自動で入出金を管理できますよ!

- Moneytree(マネーツリー) ←著者のおすすめ

- MoneyForward ME(マネーフォワード)

どちらも無料版と有料版がありますが、無料で利用する場合はマネーツリーがおすすめです。

無料なのに、連携口座数が多く広告もありません。

私はマネーフォワードを使っています。有料版だと年額5000円ほどで少しお高めですが、資産形成していく上で払う価値は断然あります!

視覚的に見やすい円グラフやバランスシート、未来資産シミュレーターがあり、機能とビジュアル面が充実しているため愛用してます。

支出を見える化することが、節約のスタートラインです

「意外と食費に使ってるな〜」や「今月の交際費ヤバっ!」など、グラフ化されると新たな発見が見つかり、節約への意欲が湧いてきます。

③ 良い借金もある(住宅ローン)

リボ払いや分割払いなどの借金は悪ですが、著者は「住宅ローンは良い借金になりえる」と述べています。

住宅ローンは良い借金になりえる

(住宅を買える分の現金は投資へ回し、住宅購入費はローンを組む。金利の差額が利益になる。)

ジェイソン流投資法ならば、20年の長いスパンで見れば平均して6%以上の金利が期待できます。

そのため住宅を買う分の現金を投資に回し、住宅購入費はローンを組む。

これにより、投資分と住宅ローン分の金利の差額が利益になるのです。

最終的に家も手に入り、投資で利益を生むことができます。

厚切りジェイソンさんのETF投資と教育投資

それでは、厚切りジェイソンさんの具体的な投資先を解説します。

① ETF投資先と初心者向け代替商品

冒頭にも述べましたが、厚切りジェイソンさんの投資の基本は「インデックスファンドに「長期・分散・積立」投資するだけ」です。

また、投資先は全米のETF(上場投資信託)になります。

投資信託ってなに?という方はこちら

- バンガード・トータル・ストック・マーケットETF(VTI)

米国市場に上場している株式の99%以上をカバー。銘柄数約3,800社。信託報酬0.03%。

=米国全体への投資といえる

しかし、ETF(上場投資信託)は投資初心者にはレベルが高めです…

上場している投資信託。

信託報酬(保有する間にかかる手数料)が安いというメリットがあるが、配当金を自動で再投資する設定ができない他、海外ETFは日本円から米ドルに交換する必要があるというデメリットもある。

投資初心者向け

投資初心者の方や、作業のわずらわしさは嫌だという方は投資信託(非上場投資信託)がおすすめです。

本書でのおすすめはこちら↓

- 楽天・全米インデックス・ファンド(楽天VTI)

厚切りジェイソンさんの投資先とほぼ同じ銘柄。VTIが主な投資先。信託報酬が0.162%と安い。

投資信託は、毎月の積立金額を設定するとあとは自動で購入してくれるので、生活の中で思い出す回数が減ります。

ちなみに、私も楽天VTIに投資しています。

もちろん大前提として、投資とは”絶対に”利益が出るものではないため、最終的には個人判断で投資先を検討してくださいね。

② 「子どもへ金融教育」という投資

厚切りジェイソンさんが、お金の教養チャンネル「リベ大」の両学長との対談動画で、お子さんへの”お金の教育”について熱く語っていました。

わが子たちには「若い頃から複利の原理を学んでほしい」との思いから、お年玉を使った金融教育を行なっているそうです。

(お年玉を1年預けたら10%の利息がついて返ってくる)

自分がマネーリテラシーを身につけたならば、わが子に繋いでいく。

わたしたちも、教育のすべてを学校任せにするのではなく、家庭での金融教育を行う意識を持ちたいですね!

まとめ

厚切りジェイソン流 節約術

厚切りジェイソン流節約術

- 物を節約することはお金を稼いでいるのと同じ(固定費の減額は月利の効果がある)

- 家計簿アプリで支出を”見える化”することが、節約のスタートライン

- 住宅ローンは良い借金になりえる

厚切りジェイソンさんのETF投資と教育投資

厚切りジェイソンさんのETF投資先

- バンガード・トータル・ストック・マーケットETF(VTI)

(投資信託のオススメ :

楽天・全米インデックス・ファンド(楽天VTI)) - 子どもへの金融教育

(学校に頼らず、家庭で教える意識を持つ)

たっきーの所感

本書には、マネーリテラシーを高めるための項目がすべて折り込まれている印象を受けました。

(年収と幸福度、72の法則、機会損失、FIRE、単利と複利、節約術、投資法、ドルコスト平均法、ネット証券、コモディティ投資、暗号資産…)

他に読まなくても、投資を始めるにはこの1冊でいいのでは?という印象です。

世の中には、「まずは支出を減らすところからスタートだけど、そこに関しては頑張ってください」という投資本が多いです。

そんな中、本書は丁寧に支出への向き合い方を説明してくれています。

また、両学長とのYouTube対談動画で”我が子へのお金の教育”を熱く語る厚切りジェイソンさんがとても印象的でした。(本書にも記載されてます)

あなたの一歩を踏み出すための心強い味方になるかと思いますので、機会があればぜひご一読くださいませ。

今後も多くの方に「ジェイソン流お金の増やし方

今回ご紹介した書籍はこちらです