こんにちは、たっきーです!

たきログは、若手のビジネスパーソンに向けて、本の学びと知識を共有しています。

本日は『父が娘に伝える自由に生きるための30の投資の教え』(ジェイエル・コリンズ 著)の紹介です。

- 『父が娘に伝える自由に生きるための30の投資の教え』の要約と所感

- VTSAXとVBTLXを日本で買う方法

- ポートフォリオの考え方

- まとまったお金を投資するケース

それでは、早速いきましょう!

『父が娘に伝える自由に生きるための30の投資の教え』の結論

本書では『インデックスファンドへの長期投資』を勧めていることは、前回の記事で解説しました。

今回の記事では、実際の”How to”を解説します。

【資産形成の3つの道具】VTSAXとVBTLXを日本で買う方法

著者が資産形成のために用いる道具は、たったの3つです。

- 株式インデックスファンド(VTSAX)

- 債権インデックスファンド(VBTLX)

- 現金

①株式インデックスファンド(VTSAX)

株式インデックスファンド

… 資産を増やす部分(インフレに備える部分)

VTSAX(Vanguard Total Stock Market Index Fund)

CRSP US Total Market Indexという指標に連動するインデックスファンド。

米国の大型株から中・小型株まで幅広く対応する(銘柄数:約4100社)、米国全体の株式に投資する商品。

※残念ながら、日本では買えない投資信託です

VTSAXの代替商品

日本ではVTSAXに投資することができません。

VTSAXが買えない場合、著者は下記の要領で商品を選択するよう述べています。

VTSAXやVBTLX、あるいは経費率の低い国際的なファンドを利用できない場合は、バンガードの株式と債権のインデックスポートフォリオと同じ結果を生む、バンガードのほかの商品を探すことです。

ジェイエル・コリンズ.父が娘に伝える自由に生きるための30の投資の教え.ダイヤモンド社.

この考えを前提に、日本で購入可能な”代替商品”を選別しました(あくまで個人的な選別です)。

- バンガード・トータル・ストック・マーケットETF(通称:VTI)

VTIは厚切りジェイソンさんの投資先でもあります。

しかし、こちらはETF(上場投資信託)のため投資初心者にはレベルが高めです。

ETF … 上場している投資信託のこと。

信託報酬(保有する間にかかる手数料)が安いというメリットがあるが、配当金を自動で再投資する設定ができない・海外ETFは日本円から米ドルに交換する必要があるというデメリットもある。

要するに、ETFは投資信託より購入に手間がかかるということです。

そこで私は、積立設定したらあとは”放置するだけ”でよい投資信託(=非上場投資信託)を購入しています。

【提案】初心者向けの投資先

私は主に、S&P500指数 に連動するインデックスファンドを積み立てています。

米国の主要業種を代表する大企業500銘柄で構成される(米国株式市場の時価総額の約80%をカバーしている)

全米ではなく、S&P500指数 に連動する商品を選択した理由は以下の通りです。

- 上位500社への投資は、全米への投資と大きく差がないから

- 著者は大・中・小型株を含む投資方法ですが、その内訳は大型株が約8割でS&P500への投資と大きな差はないと考えました。

- 著者は大・中・小型株を含む投資方法ですが、その内訳は大型株が約8割でS&P500への投資と大きな差はないと考えました。

- 投資信託(ETFを除く)を前提に、一番手数料が安かったのが S&P500 に連動する商品だったから

ちなみに、著者も「株式市場全体のインデックスファンドがお勧めだが、S&P500のインデックスファンドでも大丈夫」と述べています。

1975年に投資を始めたとしましょう。当時、VTSAXはまだ生まれていませんが、1975年1月から2015年1月までの40年間に、S&P500インデックスは年平均11.9%の利回りを生みました。

ジェイエル・コリンズ.父が娘に伝える自由に生きるための30の投資の教え.ダイヤモンド社.

もちろん過去のデータなので、これからの40年間を保証する数字ではありませんが、S&P500指数の商品を選ぶには十分な根拠だと考えています。

- SBI・V・S&P500インデックス・ファンド(通称:SBI・V・S&P500)

-

バンガード・S&P500ETFを通して、S&P500指数(円換算ベース)に連動する投資信託

- 信託報酬:年0.0938%(税込)

- SBI証券にて積立中(つみたてNISAを利用)

- eMAXIS Slim 米国株式(S&P500)

-

S&P500インデックスマザーファンドへの投資を通じて、S&P500指数(円換算ベース)に連動する投資信託

- 信託報酬:0.0968%(税込)

- 楽天証券にて積立中(特定口座利用 定額購入)

- 楽天・全米株式インデックス・ファンド(通称:楽天VTI)

-

バンガード・トータル・ストック・マーケットETFを通して、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資信託

- 信託報酬:年0.162%(税込)

- 楽天証券にて積立中(特定口座利用 余裕がある時のスポット購入)

米国株以外にも全世界株式も人気です。私は信託報酬を基準に米国株を選んでいます。あくまで参考までに。

② 債権インデックスファンド(VBTLX)

債権インデックスファンド

… 資産を守る部分(デフレに備える部分)

VBTLX(Vanguard Total Bond Market Index Fund)

Bloomberg US Agg Float Adj Index(幅広い米国債券市場を表す)という指標に連動するインデックスファンド。

すべての満期(短期、中期、長期)の米国債および住宅ローン担保証券に投資する、米国全体の債権に投資する商品。

※残念ながら、日本では買えない投資信託です

VBTLXの代替商品

- バンガード・トータル債券市場ETF(通称:BND)

こちらもETF(上場投資信託)です。

たっきーの投資先

30代で資産を増やす段階のため、債権には投資していません(株式100%のポートフォリオです)

③ 現金

現金 … 日常的な支出&緊急時への備え

前回の記事でお話しした、”会社に縛られないお金”やFIREした後のデフレ期間への対応として備えておくべき資産です。

デフレでモノの価値が下がれば、同じ金額の現金でより多く買うことができます。

ジェイエル・コリンズ.父が娘に伝える自由に生きるための30の投資の教え.ダイヤモンド社.

ポートフォリオの考え方

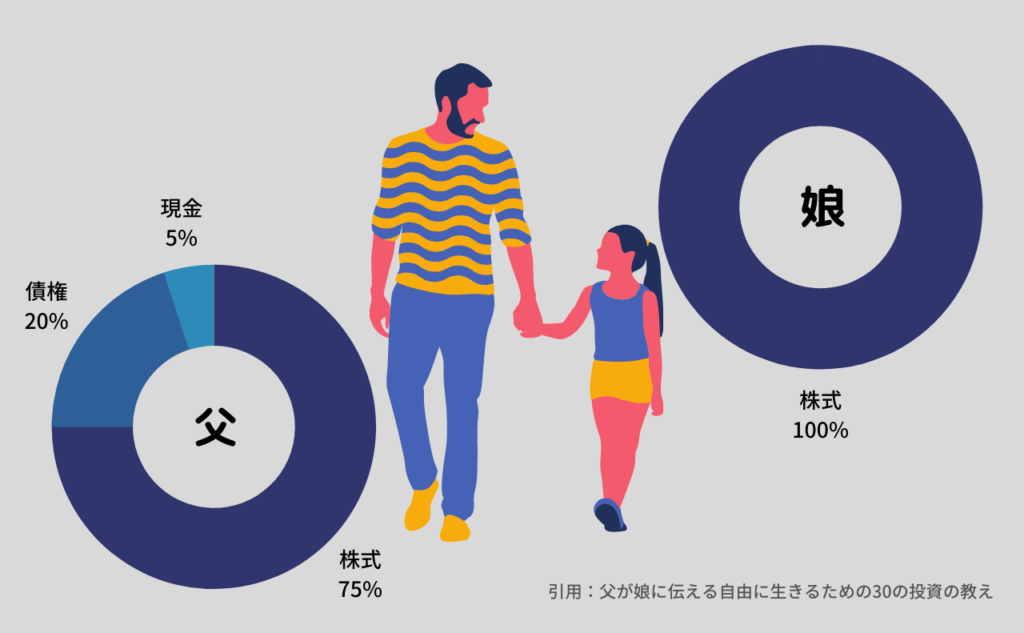

本書では、あなたの年代によりポートフォリオの割合を変化させるべきだと記されています。

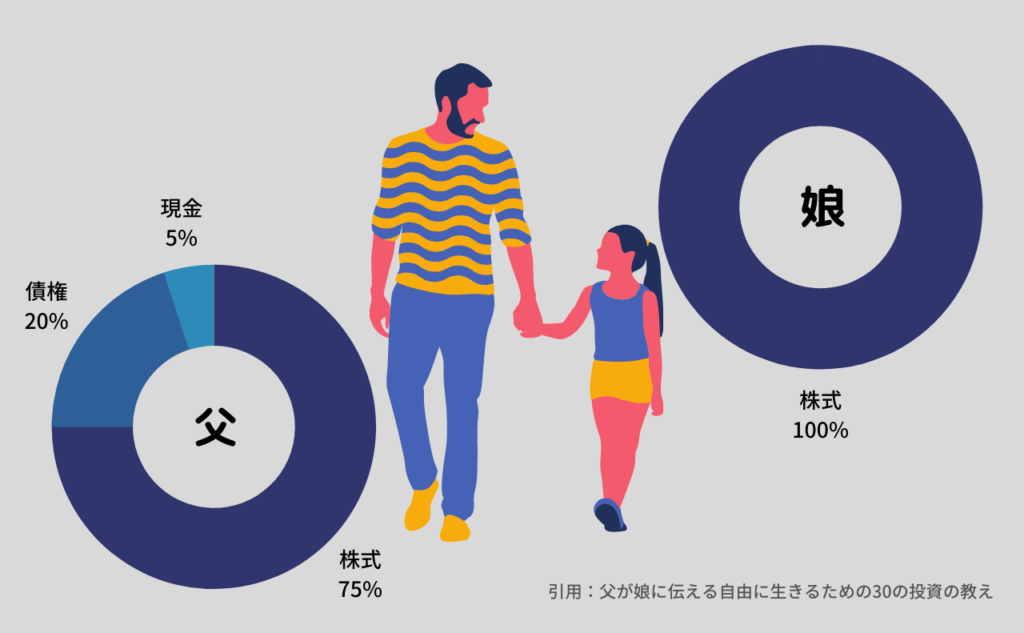

- 【娘ver】資産を積み上げるポートフォリオ

-

- 100%株式(著者はVTSAXのみ)

- 「会社に縛られないお金」を手元に残して、あとは全て投資する

- 【父親ver(FIRE後)】資産を維持するポートフォリオ

-

- 株式75%、債権20%、現金5%(著者はVTSAX、VBTLX)

- 引退する5〜10年前から少しずつ債権の割合を増やすが、メインは株式投資

なお、利息で生活する場合(FIRE)の引出率について「引出率4%、株式75%と債権を25%のポートフォリオ、インフレ率に応じて調整するなら96%の確率で30年後にポートフォリオが全く減少しない」とのこと。(詳細は本書ご確認ください)

まとまったお金を投資するケースを考える

遺産相続、他の資産を売却するなどでお金が入ってきて、まとまった金額を投資に回すケースを考えます。

ドルコスト平均法を好まない理由

この場合、よく聞くのがドルコスト平均法です。

常に一定金額を購入する方法

価格が低い時は購入数(口数)が多くなり、価格が高い時は購入数(口数)が少なるので、平均購入単価を抑えることができる。

しかし、著者いわくドルコスト平均法は「投資した後に市場が下がるリスクを回避する代わりに、市場が上昇を続けた際の機会損失を生んでいるとも考えられる」と述べています。

1970年から2013年までを見ると、43年間のうち33年間、市場は上昇しています。全期間の77%です。さて、私がドルコスト平均法を好まない理由はもうおわかりでしょう。

ジェイエル・コリンズ.父が娘に伝える自由に生きるための30の投資の教え.ダイヤモンド社.

著者がドルコスト平均法を好まない理由

- 下落の痛みを軽減してくる方に賭けている(全体の23%)

- 途中の道のりは大きな変動を伴うが、市場は基本的に上昇傾向である(77%強の確率で市場は上昇する)

要するに、市場は”基本的に”上昇するので、ドルコスト平均法を採用することで一部のお金を預金として眠らせておくよりは、投資して機会損失を小さくする方が良いと考えている、ということですね。

これに関してはどこまでリスクを取れるかで変わるので、一長一短です。

改善案

変動をなだらかにしたい場合は、ポートフォリオに債権を加える

わたし個人の意見としては、心理的な不安から解消されるという面ではドルコスト平均法でもよいと考えています。

まとめ

資産形成するための3つの道具

資産形成するための3つの道具

- 株式インデックスファンド(VTSAX→日本で購入できない)

- 債権インデックスファンド(VBTLX→日本で購入できない)

- 現金

日本で購入できる代替商品(ETF)

- バンガード・トータル・ストック・マーケットETF(VTI)

- 楽天・全米株式インデックス・ファンド(楽天VTI)

- バンガード・トータル債券市場ETF(BND)

まとまったお金を投資するケース

ドルコスト平均法

メリット 投資した後に市場が下がるリスクを回避する

デメリット 市場が上昇を続けた際の機会損失を生んでいる

たっきーの所感

投資する上では”手数料が安いこと”が重要で、これについて著者はしつこく述べていました。

”ETF”は証券会社でしか買えませんが、”投資信託”であれば証券会社の他にも銀行や郵便局で買うことができます。

しかし、手数料が安いこと”を一番に考えるならば”ネット証券一択”です。

証券会社によっては毎月の積立をクレジット支払いにすることでポイントが付与されることもありますので、併せて検討してみてください。

今後も多くの方に「父が娘に伝える自由に生きるための30の投資の教え

今回ご紹介した書籍はこちらです